La déclaration de revenu c’est le rituel fiscal de l’année et Clovis vous en dit plus sur la campagne de déclaration de l’impôt 2023.

L’ouverture de la déclaration de revenus 2023 est prévue pour le 13 avril 2023. La date limite pour la déclaration papier est fixée au 22 mai 2023. Pour la déclaration en ligne, les dates limites varient du 25 mai au 8 juin 2023, selon les départements.

Déclaration impôt 2023 : quel est le calendrier ?

Comme chaque année, la période de déclaration des impôts s’étend d’environ mi-avril à mi-juin. En 2023, la campagne fiscale a débuté le 13 avril. Voici le calendrier pour la campagne 2023 :

- 13 avril 2023 : ouverture du service de déclaration 2023 en ligne.

- 25 mai 2023 : date limite de déclaration 2023 pour les départements 01 à 19.

- 1er juin 2023 : date limite de déclaration 2023 pour les départements 20 à 54.

- 8 juin 2023 : date limite de déclaration 2023 pour les départements 55 à 976.

- 22 mai 2023 : date limite de déclaration 2023 sur les revenus 2022 en version papier.

Comment déclarer les impôts en ligne ?

Si vous avez précédemment déclaré vos impôts sur papier et que vous souhaitez passer à la déclaration en ligne en 2023, ne vous inquiétez pas ! La procédure pour déclarer vos revenus en ligne est simple.

Pour effectuer votre déclaration de revenus en ligne, rendez-vous sur le site des impôts www.impôts.gouv.fr et connectez-vous à votre espace particulier en utilisant votre numéro fiscal à 13 chiffres et votre mot de passe.

Si vous ne savez pas où trouver votre numéro fiscal, vous pouvez le consulter sur votre déclaration de revenus, que vous recevez en avril chaque année. Vous le retrouverez également sur l’avis d’imposition reçu en août de l’année précédente.

Ensuite, dirigez-vous vers la section « Déclarer mes revenus ». Vous y trouverez votre déclaration pré-remplie avec les informations connues de l’administration. Vérifiez que toutes les données sont correctes et apportez les corrections nécessaires. Vous n’avez plus qu’à compléter la partie relative aux charges et aux revenus perçus au cours de l’année.

Enfin, n’oubliez pas de signer votre déclaration d’impôts en ligne pour qu’elle soit prise en compte !

[bonasavoir] Bon à savoirChaque année, il est possible de choisir la déclaration papier dans certaines conditions (par exemple, en cas d’absence de connexion Internet). Dans ce cas, vous devrez remplir le formulaire de déclaration d’impôt et l’envoyer à l’administration fiscale en avril 2023. Vous aurez jusqu’en juin pour soumettre votre déclaration. [/bonasavoir]

Comment déclarer ses revenus locatifs ?

Il est important de distinguer deux catégories de revenus locatifs :

- Si vous louez un logement meublé (par exemple sur Airbnb ou Leboncoin), vous êtes considéré comme un loueur en meublé non professionnel (LMNP).

Les revenus que vous percevez sont classés comme Bénéfices Industriels et Commerciaux (BIC) à déclarer sur le formulaire 2042-C PRO, dans le cadre des locations meublées non professionnelles. - Si vous louez un logement non meublé, il s’agit de revenus fonciers à déclarer sur le formulaire n°2044 ou 2044 Spécial (SPE). Dans ce cas, vous êtes considéré comme un propriétaire bailleur par l’administration fiscale.

En savoir plus : Comment sont imposés les revenus locatifs

En savoir plus : Comment déclarer ses revenus locatifs LMNP

En savoir plus : Investir en Pinel pour réduire ses impôts

En savoir plus : Investir en LMNP pour gnérer des revenus avec une fiscalité avantageuse

pour réduire vos impôts !

Combien payer ses impôts en 2023 ?

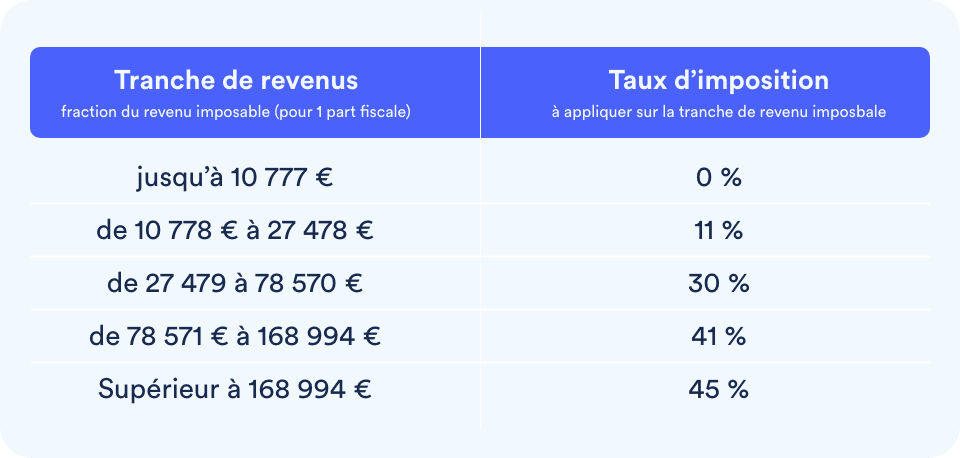

Le barème fiscal applicable à vos impôts pour l’année 2023 a été mis à jour. Les seuils d’imposition ont été révisés en fonction de l’évolution des prix à la consommation entre 2022 et 2021.

Voici le barème d’impôt applicable en 2023 pour les revenus de 2022 :

Le saviez-vous ?

Sur le site de Clovis, vous pouvez trouver un outil de simulation gratuit et sécurisé pour réduire vos impôts dès cette année.

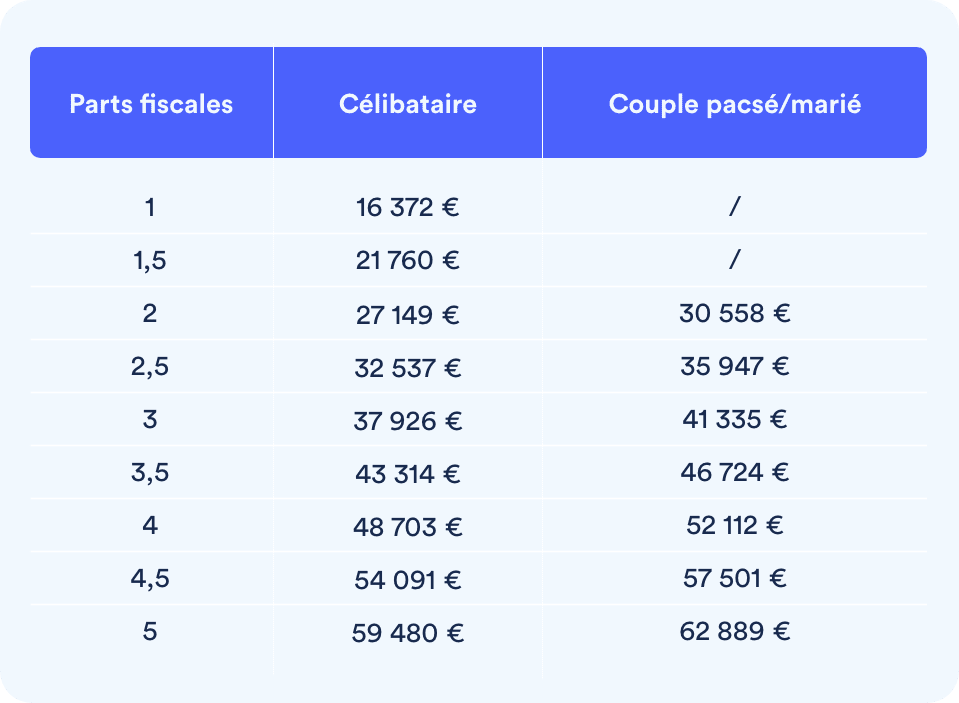

Quel montant ne pas dépasser pour ne pas payer d’impôts ?

Le taux d’imposition applicable à vos revenus dépend de votre niveau de revenu. En effet, chaque tranche du barème est établie en fonction des ressources des contribuables.

Comme illustré ci-dessus, il existe 5 tranches d’imposition : 0 %, 11 %, 30 %, 41 % et 45 %.

Pour être exempté d’impôt, vous devez appartenir à la première tranche de revenus, ce qui signifie que vos revenus ne doivent pas dépasser 10 225 €.

Voici le barème de revenus à ne pas dépasser pour ne pas payer d’impôts selon votre situation (célibataire, pacsé/marié, avec/sans enfant(s)) :

A lire aussi : Taux, tranches et barèmes de l’impôt sur le revenu : comment ça marche

A lire aussi : Quel est l’avantage du PACS pour les impôts et la fiscalité

A lire aussi : L’impôt à la source pour un couple marié : comment l’optimiser

Comment remplir sa déclaration d’impôts 2023 ?

Pour remplir correctement votre déclaration de revenus, vous devrez fournir plusieurs informations liées à votre situation personnelle, familiale et professionnelle :

- Situation personnelle : domicile, statut marital, personnes à charge.

- Situation professionnelle : sources de revenus (salaires, indemnités journalières, allocations-chômage ainsi que ceux de votre conjoint ou partenaire de Pacs).

- Charges et dépenses : certaines d’entre elles peuvent être déduites de votre revenu imposable (CSG, pensions alimentaires, versements sur PER, etc.).

- Signature : assurez-vous de signer électroniquement votre déclaration d’impôts en ligne pour qu’elle soit valable.

Pour une déclaration de revenus optimale, il est important de ne pas omettre certaines informations qui peuvent vous donner droit à des avantages fiscaux intéressants :

- Vos dons effectués à des associations.

- Les frais de garde d’enfants.

- L’emploi d’un salarié à domicile (jardinage, ménage, etc.).

- Vos crédits et réductions d’impôts (investissement Pinel, LMNP, etc.).

- Vos comptes bancaires détenus à l’étranger.

- Les plus-values de cession d’actifs numériques (cryptomonnaies).

A voir aussi : La déclaration automatique des revenus en ligne : comment ça marche

Comment imprimer la déclaration d’impôt ?

Pour imprimer le formulaire 2042 C, il est disponible gratuitement sur le site du gouvernement impots.gouv.fr, ainsi que toutes les annexes nécessaires.

Téléchargez le formulaire, remplissez-le et renvoyez-le à l’administration fiscale. Si vous avez déclaré vos revenus en version papier l’année précédente (déclaration 2021 pour les revenus de 2020), vous recevrez le formulaire directement par voie postale.

Cependant, il est important de noter que la déclaration de revenus en ligne est devenue la norme et est même obligatoire.

Vous ne pouvez utiliser le formulaire papier que dans certaines situations, telles que l’absence d’accès à Internet dans votre résidence principale, une zone sans connexion ou si vous ne savez pas utiliser un ordinateur.

Comment corriger sa déclaration d’impôts ?

Si vous recevez votre avis d’imposition et que le montant ne correspond pas à ce que vous avez déclaré au printemps précédent, il est possible que vous ayez omis de déclarer des revenus ou commis une erreur en remplissant les formulaires fournis par la direction générale des finances publiques (DGFiP).

Si vous avez déclaré vos revenus en ligne, vous avez la possibilité d’utiliser le service de correction des déclarations en ligne depuis votre espace personnel pour rectifier les montants déclarés. Pour accéder à ce service, rendez-vous sur www.impôt.gouv.fr, connectez-vous à votre espace particulier avec votre numéro fiscal à 13 chiffres suivi de votre mot de passe, puis accédez au service de correction des déclarations via l’onglet correspondant.

A lire aussi : Comment rectifier sa déclaration de revenus

A lire aussi : Corriger les erreurs et oublies dans ses déclarations de revenus

A lire aussi : Que faire et comment réagir enc as de contrôle fiscal

pour réduire vos impôts !

Déclaration d’impôt : est-elle obligatoire en 2023 ?

La déclaration automatique est un nouveau dispositif mis en place en 2020 pour simplifier la procédure de déclaration fiscale.

Son objectif est de dispenser les foyers fiscaux imposables de soumettre leur déclaration lorsque l’administration fiscale dispose de toutes les informations nécessaires pour calculer leurs impôts.

Pour être éligible à la déclaration automatique, vous devez avoir été imposé l’année précédente et vos informations personnelles doivent être à jour dans les bases de données de l’administration fiscale.

Cela signifie que votre situation doit être identique à celle de l’année précédente et que vos données personnelles ne doivent pas avoir changé.

Remboursement d’impôt : les cas possibles

Depuis le passage au prélèvement à la source le 1er janvier 2019, l’impôt sur le revenu est prélevé chaque mois ou chaque trimestre en fonction de votre situation :

- Par l’employeur pour les salariés.

- Par l’État pour les fonctionnaires.

- Par la Sécurité sociale pour les personnes en arrêt maladie.

- Par Pôle Emploi pour les demandeurs d’emploi.

- Par la caisse de retraite pour les retraités.

- Les revenus des travailleurs non-salariés (BIC, BNC, BA) et des propriétaires bailleurs (revenus fonciers) sont prélevés chaque mois ou chaque trimestre sous forme d’acomptes contemporains par l’administration fiscale. Il en va de même pour les personnes qui perçoivent une pension alimentaire.

- Le taux de prélèvement à la source qui s’applique aux revenus encaissés en 2022 est calculé en fonction des revenus perçus en 2021, tandis que celui de 2020 était basé sur les revenus de 2019.

- Si, lors de votre déclaration de revenus, vous constatez que vous avez droit à un remboursement de la direction générale des finances publiques (DGFiP), notamment en raison de l’absence d’ajustement de votre taux de prélèvement à la source, vous pouvez le demander. Cela s’applique en particulier aux contribuables dont la situation en 2020 et 2021 a évolué, mais qui n’ont pas ajusté leur taux de prélèvement à la source. Pour ce faire, rendez-vous sur le site de Clovis pour en savoir plus sur la procédure de demande de remboursement d’impôt.

Comment déclarer un crédit d’impôt ?

Si vous êtes fiscalement domicilié en France, vous avez la possibilité de bénéficier d’un crédit ou d’une réduction d’impôt sous certaines conditions. L’administration fiscale classe ces avantages fiscaux en quatre grandes catégories, chacune ayant ses propres modalités déclaratives :

- Les déductions liées à la famille (frais de garde des jeunes enfants, scolarisation des enfants, prestation compensatoire).

- Les déductions liées au logement (crédit d’impôt pour la transition énergétique, crédit d’impôt au titre des intérêts d’emprunt, crédit d’impôt lié à un investissement locatif).

- L’aide à la personne (crédit d’impôt à raison des dépenses d’équipements spécialement conçus pour l’accessibilité des logements aux personnes âgées ou handicapées ou des dépenses d’équipements permettant l’adaptation des logements à la perte d’autonomie ou au handicap).

- L’emploi à domicile (garde d’enfants, soutien scolaire, aide-ménagère, jardinage, bricolage, etc.).

Dans tous les cas, les dépenses éligibles doivent figurer dans votre déclaration de revenus de 2021 pour les revenus de 2020 afin de bénéficier du crédit d’impôt.

Si vous optez pour la déclaration en ligne, vous devrez remplir les étapes 1 et 2 de la déclaration, puis les crédits et réductions d’impôts sont à déclarer à l’étape 3 “Revenus et charges” de la déclaration principale.

Cette déclaration comprend les formulaires suivants : 2042 (déclaration principale), 2042-C (revenus complémentaires), 2042 C-PRO (revenus complémentaires des professions non salariées), 2042-IOM (investissements outre-mer), 2042-RICI (réductions et crédits d’impôt).

A lire aussi : Comment savoir si on est éligible à des crédits d’impôts

Comment fonctionne le crédit d’impôt fenêtres ?

En application de la Loi de Finances pour 2020, le dispositif du crédit d’impôt fenêtres a été progressivement transformé en une prime davantage axée sur la performance énergétique et destinée aux ménages à revenu modeste : MaPrimeRenov. Cette nouvelle aide est versée par l’Agence nationale de l’habitat (Anah) à la fin des travaux.

Comment déclarer un crédit d’impôt pour un poêle à granulés ?

Si vous avez acheté un poêle à granulés en 2019 et que vous souhaitez déclarer le crédit d’impôt correspondant, vous devrez remplir les cases appropriées lors de votre déclaration de revenus. Le type d’appareil que vous avez acheté déterminera la case à remplir :

- 7AR : pour les appareils de chauffage fonctionnant au bois ou aux autres biomasses.

Assurez-vous que votre poêle à granulés porte la certification Flamme Verte pour être éligible au Crédit d’Impôt Transition Energétique (CITE). Le taux de crédit d’impôt pour ce type d’acquisition est généralement fixé à 30 % des dépenses éligibles. Pour plus de détails sur les conditions spécifiques et les critères d’éligibilité, consultez le site de Clovis ou contactez l’administration fiscale.

En résumé, la déclaration d’impôt 2023 est un processus essentiel pour tous les contribuables. Assurez-vous de respecter les délais, de fournir des informations exactes et complètes, et de profiter de toutes les déductions et crédits d’impôt auxquels vous avez droit pour optimiser votre situation fiscale. Clovis est là pour vous guider tout au long de ce processus.

pour réduire vos impôts !