Le PER : une réduction d’impôt sur le revenu immédiate et importante

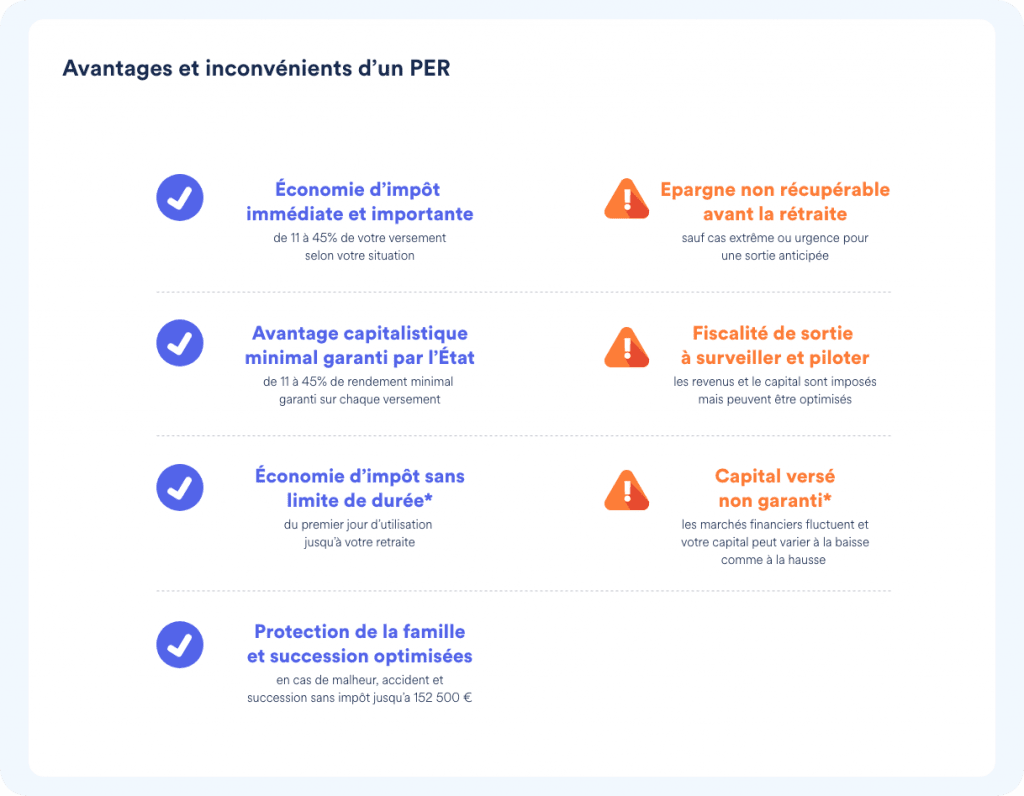

Le premier avantage d’un PER est son avantage fiscal sans équivalent et considérable. En effet, le PER est un type d’épargne qui vous permet de déduire une partie de vos versements de vos revenus imposables.

Concrètement, chaque versement effectué sur votre PER est déductible de vos revenus, dans une certaine limite bien sûr, sinon plus personne ne paierait plus jamais d’impôt et à commencer par les plus aisés. Mais la déduction est largement suffisante pour réduire votre pression fiscale et diminuer votre prélèvement à la source de façon conséquente.

Le deuxième avantage de cette économie d’impôt est qu’elle s’applique immédiatement ou dès l’année suivante lors de votre déclaration de revenus. Vous pouvez donc réduire votre prélèvement à la source dès le mois prochain ou réduire vos impôts lors de votre prochaine déclaration en quelques clics, uniquement avec votre épargne.

C’est simple, avec un PER, pas besoin d’investir dans l’immobilier ou de se lancer dans des montages fiscaux complexes, lourds, longs et onéreux pour enfin alléger votre facture fiscale. L’avantage fiscal du PER est rapide et pratique à mettre en œuvre. Mais ce n’est pas tout puisqu’un PER cumule aussi bien d’autres avantage

Le PER : un avantage fiscal accessible à tous sans limite de durée

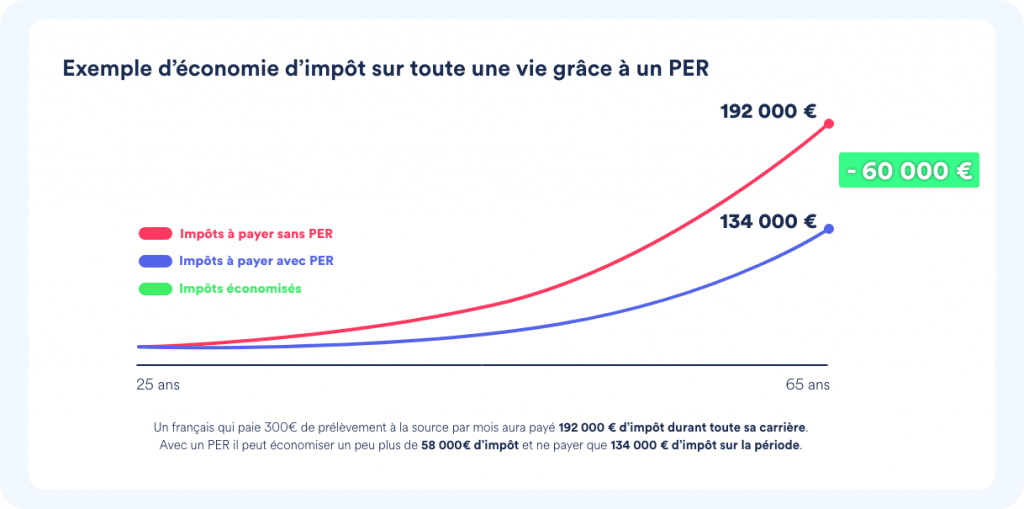

Le troisième avantage fiscal d’un PER est que l’économie d’impôt est illimitée dans sa durée. Le PER n’a pas de date de péremption. C’est à dire qu’à partir de son ouverture et jusqu’à fermeture, quand vous l’aurez décidé, vous bénéficiez pleinement de l’économie d’impôt.

Autrement dit, un PER vous permet de réduire vos impôts durant toute votre carrière jusqu’à votre retraite. Et quand on sait qu’un français doit passer 43 ans minimum à travailler pour obtenir une retraite, ce n’est pas un luxe que de pouvoir réduire ses impôts pendant 43 ans d’affilée.

Le quatrième avantage du PER est cet avantage social qui donne à chacun la possibilité de profiter pleinement d’un PER, selon ses capacités et à son rythme.

Les plus aisés peuvent ainsi rapidement obtenir une économie d’impôt considérable tandis que les plus modestes peuvent économiser régulièrement sans se serrer la ceinture ni casser leur tirelire. C’est cette polyvalence d’usages qui rend le PER aussi avantageux pour une majorité de français.

pour réduire vos impôts !

Le PER : des conditions de sortie anticipée limitées mais protectrices

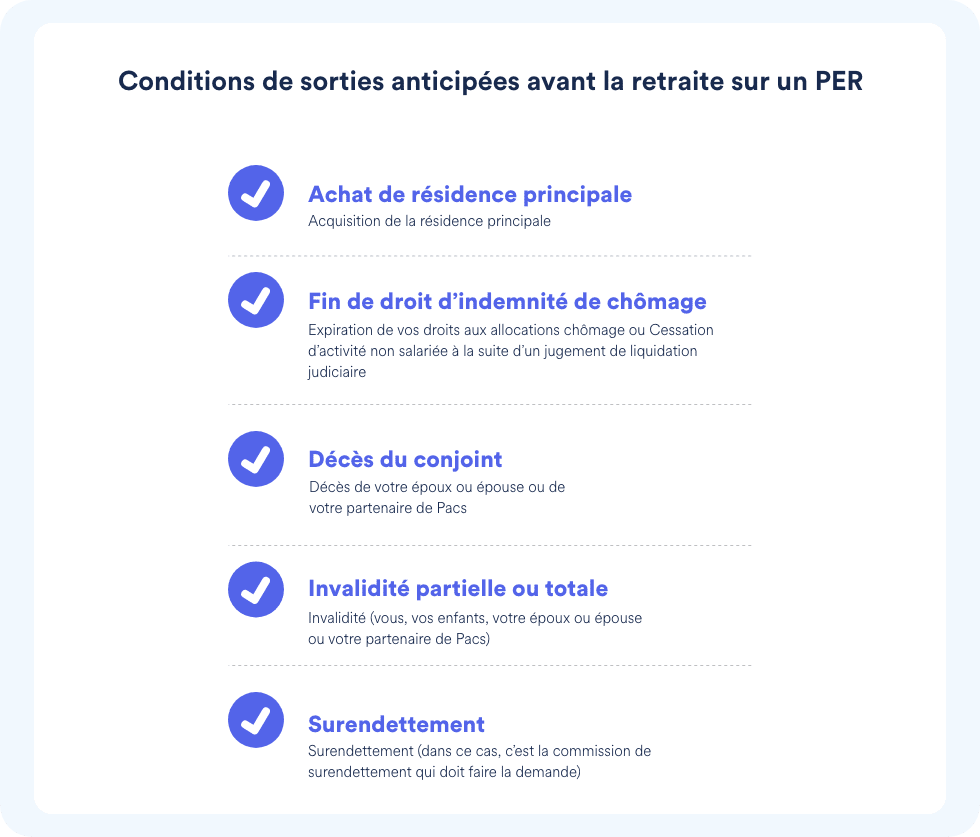

Un PER, comme son nom l’indique, est une solution d’épargne conçue pour sécuriser votre avenir financier et votre retraite. Ça ne veut pas dire non plus que vous devez impérativement patienter jusqu’à votre retraite pour pouvoir vous en servir. Vous pouvez récupérer votre épargne de façon anticipée bien avant votre retraite.

Bien que limitées à quelques cas précis, ces conditions de sorties sont très protectrices.

D’abord parce que grâce à elles, à moins d’avoir une bonne raison ou une urgence, vous n’avez aucun moyen de piocher de votre épargne à tout moment et donc conservez toutes les chances de voir votre épargne fructifier et se multiplier régulièrement et le plus longtemps possible.

L’impossibilité de piocher dans son PER à tout moment est un atout considérable pour tous ceux qui veulent être sûr de pouvoir vraiment profiter de revenus ou d’un capital supplémentaire à long terme.

Ensuite parce qu’en cas d’extrême nécessité, notamment suite à un malheur ou à un accident, vous avez la garantie d’avoir accès à une épargne importante et en partie financée par vos économies d’impôt. Et quand on sait combien les aides de l’Etat ou des employeurs peuvent être insuffisantes en cas de difficultés personnelles, ce n’est pas un luxe que de pouvoir s’aménager un matelas de sécurité financière constitué avec vos remboursements d’impôts.

C’est pour ces deux raisons que l’inconvénient de la disponibilité limitée de l’épargne sur un PER est aussi un atout important et constitue un avantage de protection de votre patrimoine financier à long terme.

Le PER : une fiscalité de sortie à piloter et personnaliser selon ses besoins

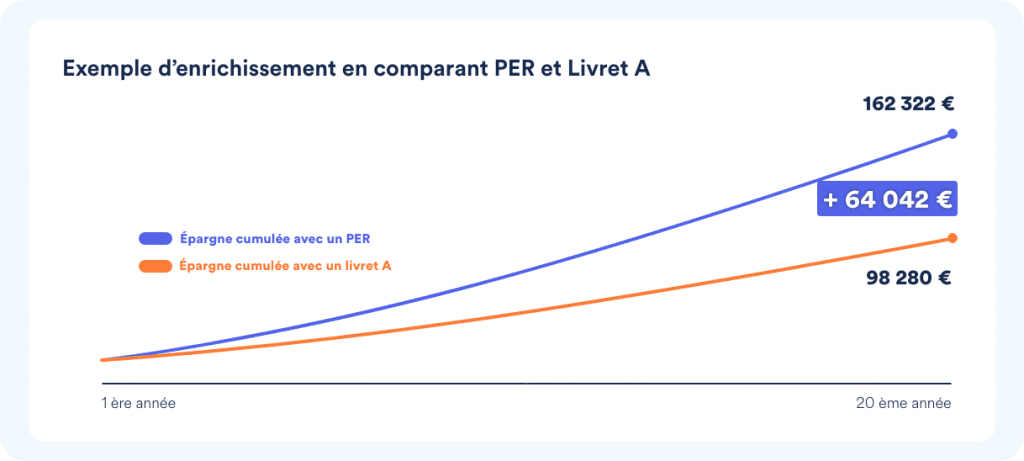

Le PER ne fera pas de vous un milliardaire mais peut faire de vous un millionnaire. Et c’est justement parce qu’il peut vous enrichir de façon aussi importante que l’Etat est aussi intéressé à imposer vos revenus et votre capital issus du PER. Comme vous le savez, en France, tous les revenus, qu’ils proviennent du travail ou du capital, sont imposés. Et le PER n’échappe pas à cette règle.

Une fois à la retraite, et selon la façon dont vous récupérez votre épargne, en une fois, en plusieurs fois ou sous forme de rente, vous devrez payer des impôts. La bonne nouvelle c’est que cette fiscalité est modulable selon les choix que vous ferez.

Il va de soi que récupérer en une seule fois plusieurs centaines de milliers d’euros – soit le montant moyen d’épargne qu’un PER peut atteindre – peut vite faire grimper votre facture fiscale. En revanche, plusieurs versements étalés sur plusieurs mois ou années peuvent vous permettre de limiter votre imposition et de limiter l’impact fiscal des impôts sur votre performance à la sortie.

C’est pour cela que la fiscalité de sortie du PER doit être pilotée selon votre situation et vos besoins pour être la plus judicieuse possible. Là encore, un inconvénient apparent du PER s’avère être un atout de taille, puisque le PER vous donne la possibilité de choisir la façon dont vous serez fiscalisé à la sortie selon les options que vous retiendrez.

Cette flexibilité n’est pas un avantage immédiat bien sûr, mais peut être déterminante si à long terme votre situation vous contraint à mettre en place une stratégie pointue pour sécuriser votre avenir financier et celui de vos proches. Et c’est à ce moment que la personnalisation de la sortie et de la fiscalité de sortie peuvent faire toute la différence pour votre patrimoine financier.

pour réduire vos impôts !