Travailler plus, partir plus tard mais gagner moins

L’une des mesures phares les plus courantes des réformes de retraite consiste à reculer constamment l’âge de départ à la retraite. Concrètement, cela signifie que les salariés doivent travailler plus longtemps pour avoir droit à une retraite complète.

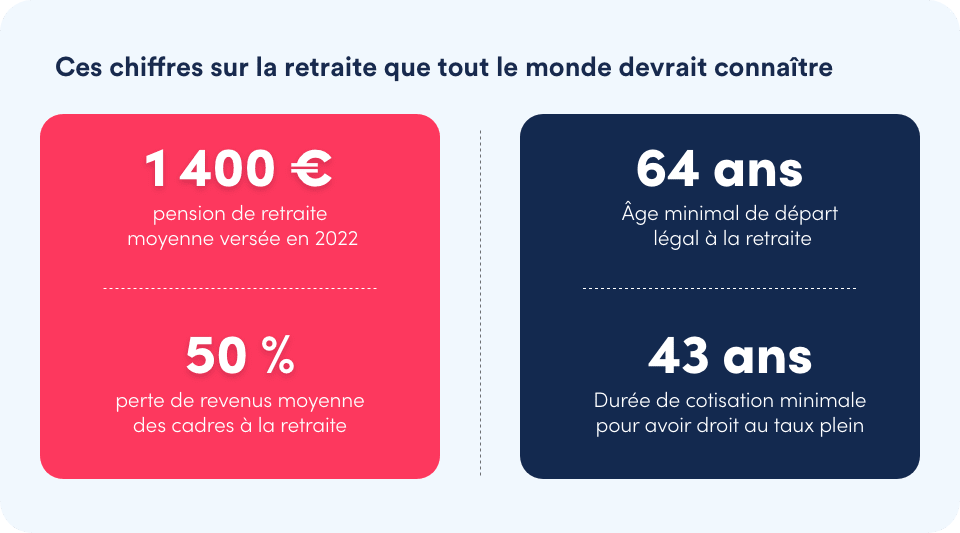

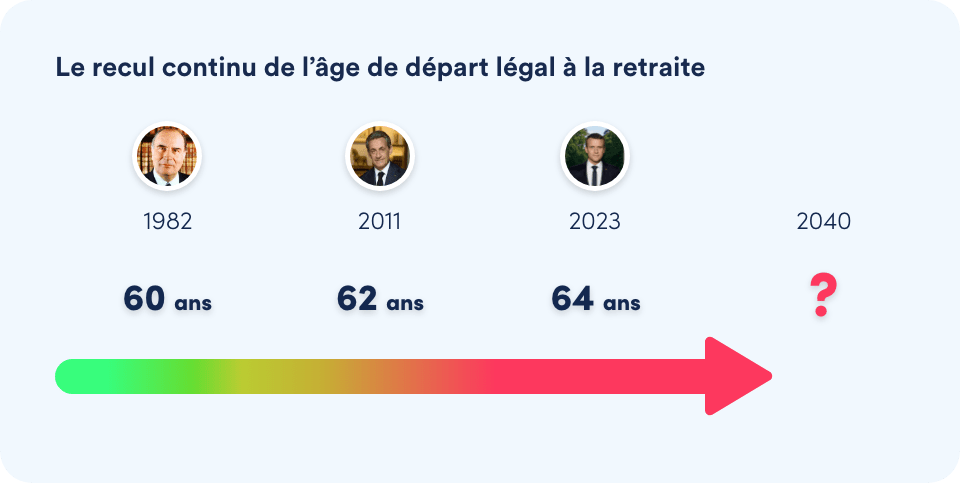

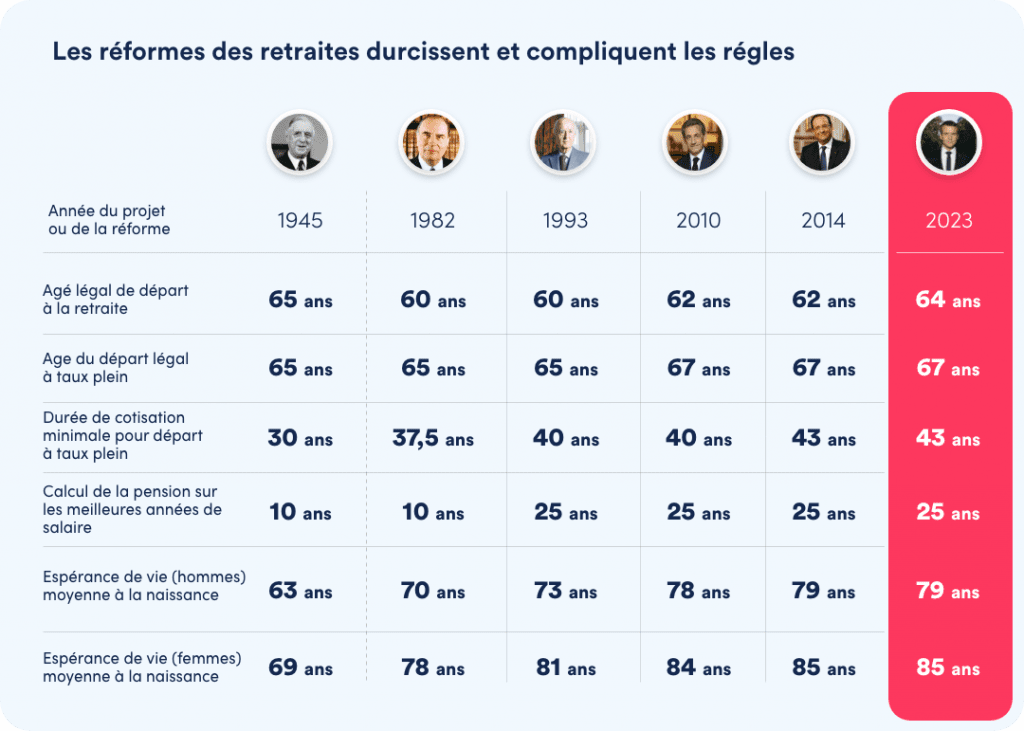

Aujourd’hui, pour la majorité des salariés, il faut travailler plus de 43 ans et attendre ses 64 ans avant de pouvoir sereinement partir à la retraite avec des revenus confortables. Autant dire une éternité. En 40 ans de réformes, la durée de cotisation minimale a augmenté de 5,5 ans, passant de 37 à 43 ans. Quant à l’âge de départ à la retraite, il a reculé de plus de 4 ans, passant de 60 à 64 ans. Désormais, il est impossible de partir à la retraite avant 60 ans, hormis cas exceptionnels, sans subir une perte de revenu conséquente et voir des années de travail et de cotisations partir en fumée.

Le problème, c’est que travailler plus longtemps et partir plus tard à la retraite ne veut pas pour autant dire toucher plus d’argent une fois à la retraite. C’est même malheureusement et bien souvent l’inverse. Et ce pour plusieurs raisons : d’abord parce que les français rentrent de plus en plus tard dans la vie active. Ensuite parce qu’ils alternent plus souvent périodes d’activité et de chômage. Résultat, même si les français travaillent plus longtemps, il ne cotisent toujours pas assez ni suffisamment longtemps pour obtenir une retraite satisfaisante.

En 40 ans de réformes ;

- l’âge légal de départ à la retraite est passé de 60 à 64 ans

- l’âge de la retraite à taux plein est passé de 65 à 67 ans

- la durée de cotisation minimale est passée de 37 à 43 ans

- le calcul de la pension est passé des 10 aux 25 meilleures années de salaire

Toutes les réformes ont bien contribué à allonger la durée de travail des salariés et à reculer leur âge de départ à la retraite. Mais aucune réforme n’a pour l’instant permis aux salariés de travailler plus pour gagner plus une fois à la retraite. Aujourd’hui la retraite moyenne en France est à peine plus élevée qu’un SMIC. Les français perçoivent 1 400 € en moyenne à la retraite. Autant dire une bouché de pain pour toute une vie de labeur.

Diminution subtile mais draconienne du salaire de référence pour calculer la retraite

L’autre mesure phare des réformes de retraite consiste à modifier régulièrement les règles de calcul de la pension de retraite. Pour résumer, une retraite est calculée à partir d’un salaire de référence. Ce salaire de référence est égal à 50% de la moyenne des meilleures années de revenus d’un salarié. Depuis 1945, le salaire de référence était toujours calculé sur la base de 50% des 10 meilleures années de revenus. Mais à partir de 1993, le salaire de référence est calculé sur la base de 50% des 25 meilleures années de travail.

Un changement anodin en apparence mais qui a des conséquences majeures sur le montant des pensions versées. Avec un salaire calculé sur les 10 meilleures années, la pension obtenue est plus importante car seules les années aux rémunération les plus élevées sont prise en compte. En revanche, avec un salaire calculé sur les 25 meilleures années, les années aux rémunérations moins élevées sont elles aussi prises en compte, ce qui réduit drastiquement le montant de la pension de retraite.

Rien ne sert alors de travailler plus ou de partir plus tard pour espérer toucher davantage. Ce qui compte est le profil de la carrière et de la rémunération. Un salaire de référence calculé sur les 25 meilleures années désavantage les salariés qui ont des carrières ascendantes avec des rémunération plus élevées en fin de carrière. Pour ces salariés, le calcul avec les 10 meilleures années était le plus avantageux car prenant uniquement en compte les années avec la rémunération la plus élevée. En revanche le salaire de base calculé sur les 25 meilleures années avantage les salariés ayant une carrière stable avec des revenus constant tout au long de leur carrière.

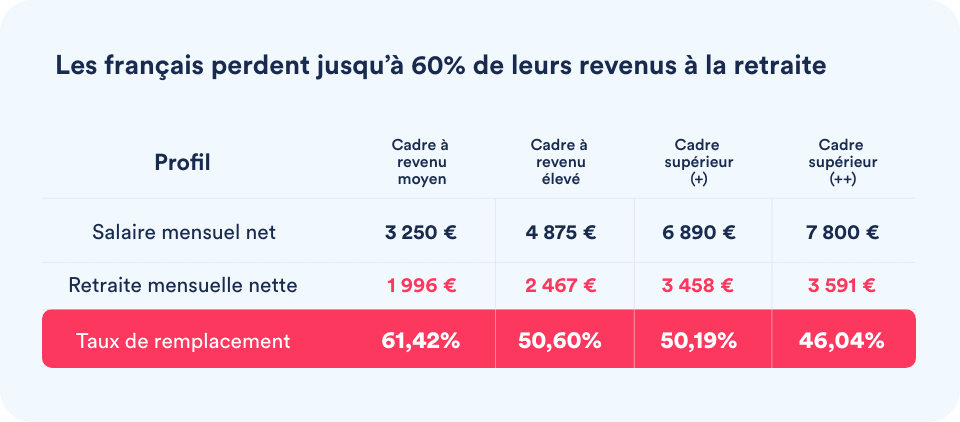

Taux de remplacement toujours insuffisant et désormais en forte baisse

Les réformes ont aussi pour effet de réduire les taux de remplacement. C’est à dire de réduire le pourcentage du salaire de référence qui sera versé en pension de retraite. Plus le taux de remplacement est élevé, plus la pension versée sera proche du salaire de référence perçu avant la retraite. En revanche, plus le taux est bas, plus la pension sera inférieure au montant du salaire de référence.

Mais il ne faut pas oublier que le système de retraite n’a jamais eu pour objectif ni la capacité de remplacer 100% du salaire par une pension de retraite. Le système de retraite actuel a initialement été conçu pour assurer 40% du salaire à 65 ans. Dans les années 1970, le taux de remplacement moyen atteint 50% à 65 ans. C’est son record et son plus haut historique. Et il n’est pas prêt de le battre de nouveau. Pour une raison simple, les taux de remplacement n’ont cessé de dégringoler à chaque réforme depuis les années 1990.

Le problème c’est que même si le faible niveau du taux de remplacement ne date pas d’aujourd’hui et n’est pas un phénomène nouveau, il n’a cessé de s’aggraver. Le taux de remplacement du salaire par la retraite diminue au fil des générations et avec le salaire. Autrement dit, plus on est jeune, moins le système a la capacité d’assurer un taux de remplacement élevé. Il ne faut oublier aussi que plus on gagne bien sa vie et perçoit des salaires élevés plus le taux de remplacement se réduit.

Et c’est ce phénomène qu’accentue invariablement chaque réforme : les jeunes générations sont constamment désavantagées par rapport aux anciennes déjà à la retraite et ceux dont les salaires sont étiquetés comme élevés perçoivent se voient appliquer un taux de remplacement plus faible.

Générez des revenus complémentaires

pour votre retraite

dès aujourd'hui !

Simulation gratuite en 30s

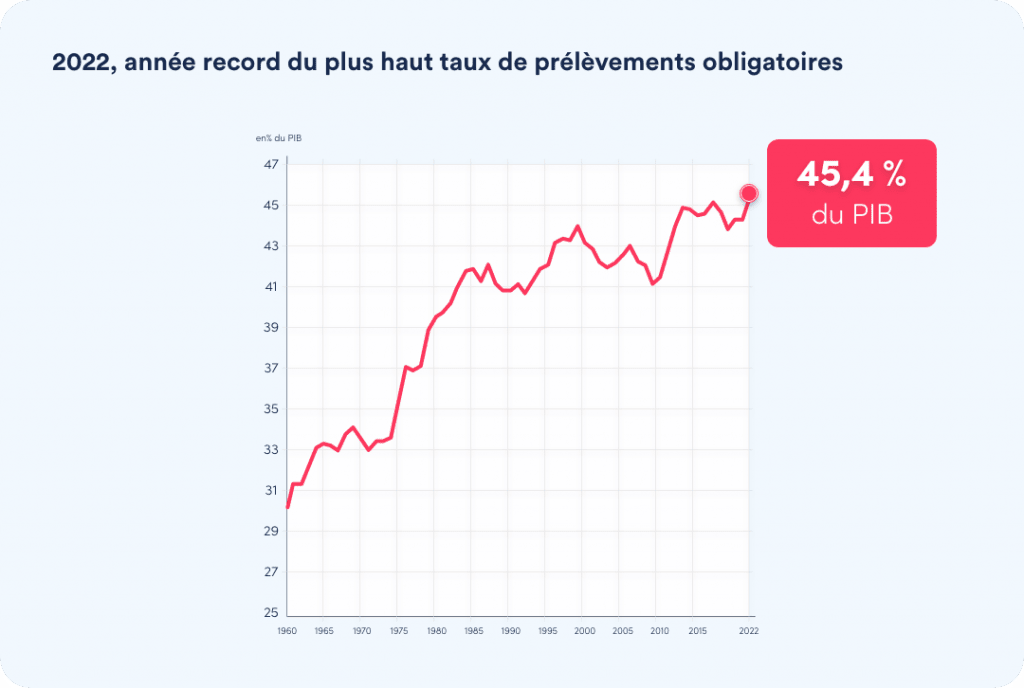

Des cotisations sociales en très forte hausse…qui n’augmentent pas les retraites versées

Les retraites sont financées par les cotisations sociales prélevées sur les revenus des salariés. Les réformes successives entraînent une augmentation continue des taux de prélèvements sociaux sur les revenus. Cela signifie que les salariés doivent cotiser davantage pour obtenir la même pension de retraite que leurs aînés. La hausse des cotisations a deux conséquences majeures : elle diminue le salaire disponible pour les salariés durant leur carrière mais elle ne leur garanti pas une retraite du même montant que celles que financent pourtant les hausses de cotisation.

Les prélèvement sociaux engendrent une inégalité importante dans la mesure où leur hausse avantage d’abord ceux déjà à la retraite au détriment des actifs qui cotisent et donc financent l’augmentation. On peut espérer que si la hausse est maintenu et financée elle aussi par les générations suivantes, les générations actuelles n’auront pas payé pour rien ou trop peu. Mais là encore, aucune garantie n’assure que cet effort ne soit pas définitivement inéquitable.

Le double critère de l’âge et de la durée de cotisation pour le taux plein

Jusque dans les années 1980 il suffisait simplement d’avoir plus de 60 ou 65 ans pour avoir droit à sa retraite sans autre condition. Dorénavant, en plus d’avoir atteint l’âge légal, il faut en avoir cotisé durant un nombre d’années minimum pour avoir droit à une retraite complète. Attention cependant ! Retraite complète, c’est à dire à taux plein, signifie 50% de la moyenne des 25 meilleures années de salaire. La mise en place d’un double critère d’âge et de durée d’assurance (de cotisations par trimestre) conditionne l’ouverte du droit au taux plein en le rendant plus long et plus difficile à atteindre pour les jeunes générations.

C’est pour cela qu’encore une fois, travailler plus longtemps et partir plus tard, ne permet pas assurément de gagner plus, bien au contraire. En durcissant les conditions d’accès à une retraite à taux plein, les réformes successives ont rendu le système de retraite par répartition moins généreux, mais aussi plus incertain et plus inéquitable. Ce sont les actifs qui paient le coût exorbitants des réformes sans que les retraités ne soient affectés. Dans une situation de déséquilibre aussi importante que celle que connaît le système, faire repose l’essentiel du financement des mesures sur les actifs est questionnable.

Les réformes n’augmentent pas le montant des retraites mais durcissent les conditions pour obtenir une bonne retraite

Les réformes de retraite sont toujours présentées comme les solutions inévitables pour sauver notre système de retraite et assurer sa pérennité. Pourtant à y regarder de plus près, rien n’est moins vrai. D’abord parce que toutes les réformes des 30 dernières années ont pour effet principal de faire travailler les salariés plus longtemps…pour leur verser une retraite plus faible. Ensuite parce qu’aucune réforme n’a permis d’enrayer une fois pour toute le déficit structurel du système et l’incertitude sur sa durabilité. Sans oublier que la modification incessante des règles de calcul des droits à la retraite fragilise à la fois la situation financière et le niveau de vie des salariés d’aujourd’hui et des retraités de demain.