Jusqu'à 500€ remboursés avec le code CLO24 pour toute première adhésion avant la fin du mois.

Voir conditions.

Comblez votre perte

de revenu à la retraite

- Bilan retrait gratuit 100% sur mesure

- Transformez vos impôts en revenus passifs

- Maintenez votre niveau de vie à la retraite

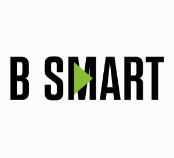

Augmentez votre retraite grâce à la déduction fiscale du PER

Chaque versement sur votre PER vous permet de réduire vos impôts (dans la limite d’un plafond). Et c’est pratique car plus votre tranche marginale d’imposition est élevée, plus votre remboursement d’impôt est important.

Si vous en avez marre de voir vos impôts réduire votre pouvoir d’achat sans rien faire, le PER est l’allié idéal pour transformer votre fiscalité en levier d’enrichissement.

Par exemple : avec une tranche marginale d’imposition à 41%, un versement de 10 000€ vous effacez 4 100€ d’impôts. Vous ne sortez en réalité que 5 900€ de votre poche.

Votre bilan retraite offert et 100% sur-mesure

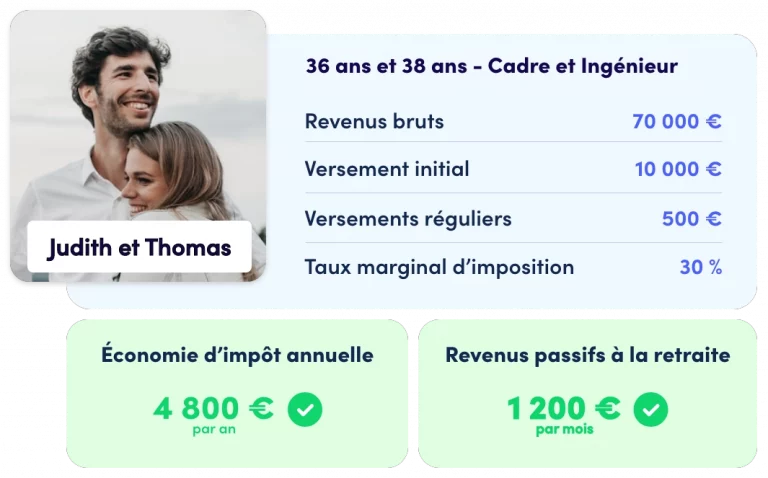

90% des français perdent 50% de leurs revenus à la retraite

Clovis vous aide à évaluer votre perte de revenu pour vous aider à la combler avec les bonnes stratégies et les meilleures solutions.

Votre expert dédié est à vos côtés pour vous aider à éviter de subir une perte de revenu si importante et trouver avec voous les bonnes solutions pour maintenir votre niveau de vie à la retraite.

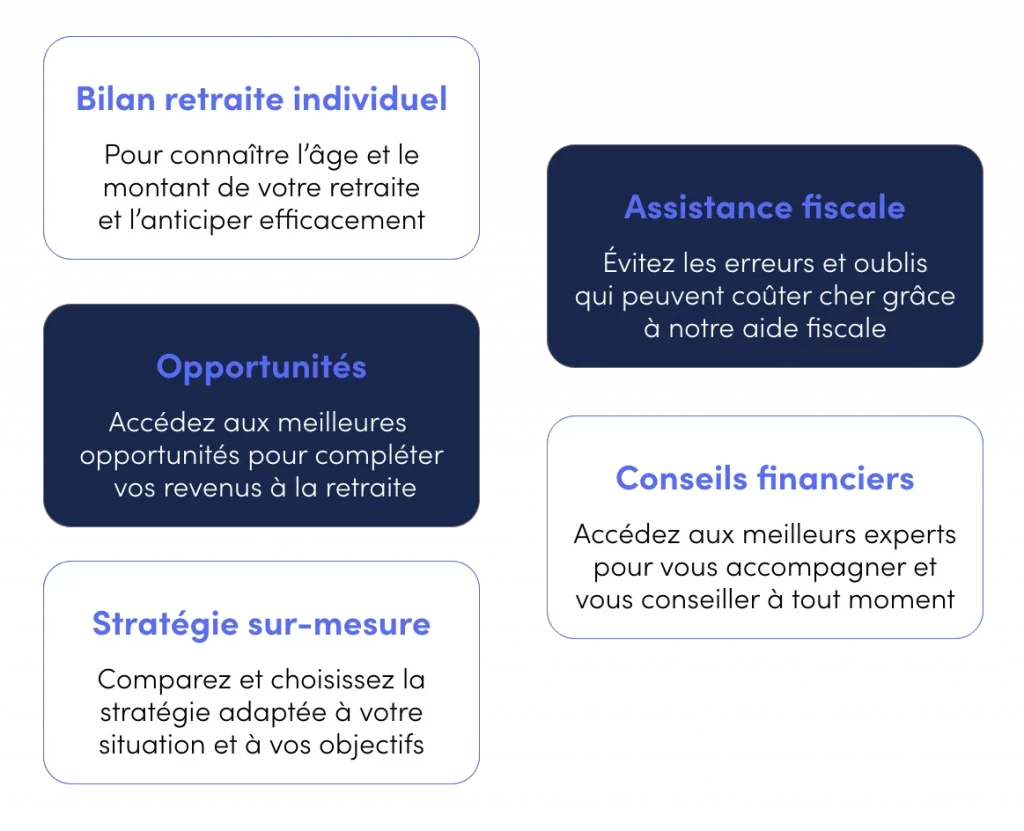

Faites le bilan de vos capacités

Votre situation est unique et vos leviers d’optimisation aussi. C’est pourquoi votre expert analyse vos capacités dans les moindres détails pour vous aider à mieux utiliser vos leviers et augmenter leur impact et leur performance pour sécuriser votre avenir financier.

Le bilan et le diagnostic vous font économiser un temps précieux et accéder aux stratégies éprouvées pour atteindre efficacement vos objectifs.

Une sélection d’opportunités exclusives pour vous

Accédez à des recommandations sur-mesure adaptées à votre situation et à vos objectifs pour prendre les meilleures décisions et trouver les meilleures opportunités.

Grâce aux recommandations sur-mesure vous êtes sûr de faire les bons choix et d’utiliser les bonnes solutions pour atteindre vos objectifs financiers personnels pour sécuriser votre retraite

Transformez vos impôts en capital pour la retraite

avec un PER de rendement sans frais

Allégez rapidement votre pression fiscale

Un expert dédié Clovis vous pour moduler votre taux de prélèvement à la source et mettre en place votre avantage fiscal.

Clovis vous accompagne pour déduire les versements de votre revenu de façon rapide. Contrairement à d’autres économies d’impôts vous n’avez pas à patienter plusieurs mois avant de réduire votre facture fiscale.

Vous pouvez ainsi profiter de votre économie d’impôt dès le mois prochain.

Profitez de la rétroactivité des déductions

Avec un PER vous pouvez réduire vos impôts aujourd’hui mais aussi ceux que vous avez déjà payé et ce jusqu’à 3 ans. Pratique pour bénéficier d’une économie d’impôt plus importante.

Vérifiez votre éligibilité avec nos experts dédiés.

Élaborez la meilleure stratégie

L’impact fiscal d’un PER varie selon les situations de chacun. C’est pour cela qu’il ne faut jamais ouvrir un PER dans la précipitation ou sur un coup de tête mais de prendre le temps de réaliser un bilan complet et détaillé.

Vous économiserez un temps précieux pour mettre en place la bonne stratégie et tirer le meilleur profit de votre PER, c’est-à-dire immédiatement, mais aussi dans la durée.

Enfin, gardez à l’esprit que tous les PER ne se valent pas et que les meilleurs ne sont pas forcément ceux les plus mis en avant par les banques et les courtiers en ligne. Rensignez-vous auprès de nos experts pour faire le tri et sélectionner le meilleur PER pour vous.

Cet exemple est tiré d'un cas réel particulier. Pour connaître le montant exact de votre économie d'impôt réalisez votre bilan personnalisé.

Transformez vos impôts

en patrimoine pour votre retraite

Répondez à quelques questions et découvrez les meilleures économies d’impôt auxquelles vous êtes éligibles

Maintenez votre niveau de vie à la retraite

grâce à vos économies d'impôts

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

La liberté avant tout

Que vous soyez expert ou débutant, aisé ou modeste, Clovis vous donne accès aux modes de gestion les plus adaptés à vos besoin et votre situation.

Gestion avec experts

Clovis vous donne la possibilité de faire gérer votre placement par des experts pour bénéficier de leur expertise, leur savoir-faire et leur expérience immédiatement et régulièrement. Pratique et efficace quand on n’a ni le temps ni l’envie de tout faire soi-même.

Gestion libre

Vous pouvez aussi choisir de gérer tout ou partie de votre placement seul. Bien sûr, cette option est réservée aux plus aguerris, qui ont du temps. Si vous manquez de temps et de connaissances, déléguez la gestion à nos experts.

Vous êtes uniques et votre contrat doit le prendre en compte et le respecter. C’est pour cela que nous vous aidons à définir votre profil pour pouvoir pleinement profiter de toutes les opportunités selon votre situation et vos objectifs.

Avec le bon profil vous êtes sûr de maximiser vos gains tout en réduisant et limitant votre risque.

Inutile de vous serrer la ceinture ou de casser votre tirelire pour bien profiter de votre PER. Grâce à nos conseils vous pouvez déterminer librement le versement optimal selon votre situation, vos capacités et vos objectifs.

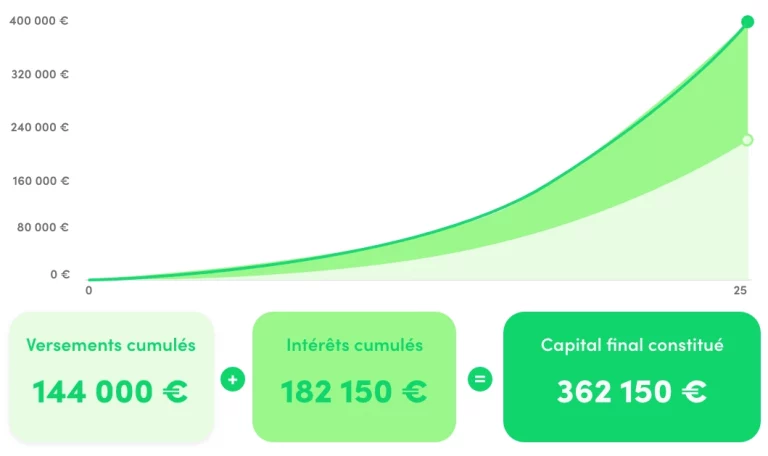

400€/mois investis pendant 25 ans à 5%

N’oubliez pas que dans tous les cas, la performance n’est pas garantie et qu'il existe un risque de perte en capital.

D'où l'importance de personnaliser son contrat et de bénéficier de conseils adaptés et pertinents de façon régulière.

Investissez de façon responsable en accord avec vos valeurs

Accédez à des placements et investissements labellisés par des organismes d’Etat pour investir avec impact sur des thématiques durables et responsables selon des exigences sociales, environnementales et économiques de premier ordre.

Les 5 bonnes raisons d'optimiser votre retraite avec Clovis

Votre bilan retraite complet et gratuit

Découvrez votre âge de départ et votre perte de revenu pour la combler et partir plus tôt à la retraite

Les frais les plus bas du marché

Nos opportunités sont négociées pour vous faire profiter du meilleur rapport qualité/prix grâce à des frais parmi les plus bas du marché et des opportunités triées sur le volet

Accompagnement complet et expert de A à Z

Votre expert dédié répond à toutes vos questions et vous accompagne à chaque étape pour simplifier vos démarches et vous fournir des recommandations personnalisées

Moins de frais pour plus de performance

Frais d'entrée et d'arbitrage

0 %

à vie durant toute la durée de votre contrat

Quelque que soit le montant, le mode gestion, le nombre d’arbitrages

Frais de gestion

1 %

max. par an

Peu importe le montant, le mode gestion, le nombre d’arbitrages

Atteignez facilement vos objectifs avec des experts dédiés qualifiés, ultra-réactifs et impartiaux

- Experts triés sur le volet, ultra-réactifs et disponibles

- Conseils professionnels personnalisés et impartiaux

- Évalués par votre satisfaction

Toutes vos questions sur le PER (plan épargne retraite)

Le plan épargne retraite est un support d’épargne à long terme. Hormis quelques situations exceptionnelles, les versements effectués ne seront disponibles qu’au départ à la retraite.

Il est possible d’ouvrir un PER à titre individuel (pour les salariés, fonctionnaires, travailleurs indépendants, libéraux ou encore demandeurs d’emploi) ou une épargne retraite collective (pour les salariés de l’entreprise). Dans le cadre d’un contrat collectif, le PER peut être obligatoire. L’argent est versé sur des fonds en euros ou sur des unités de compte comme l’assurance-vie.

Plus de détails sur le fonctionnement du PER :

Les versements dans le PER

Avec un PER individuel les versements ne sont pas obligatoires. En clair, vous pouvez acter l’ouverture d’un plan d’épargne retraite et ne verser de l’argent qu’occasionnellement, lors de la perception d’une prime, par exemple, ou lorsque les fonds de votre plan d’épargne entreprise sont disponibles. Vous pouvez aussi transférer un ancien plan d’épargne retraite vers votre PERin (PERCO, PERP ou article 83).

La flexibilité du PER en matière de versements est l’un de ses grands atouts. Vous pouvez choisir de faire des versements mensuels, trimestriels, annuels ou ponctuels.

Autre avantage lié aux versements sur le PER : la fiscalité. Un avantage fiscal est proposé : vous pouvez déduire une partie de vos versements de votre revenu imposable, ce qui vous permet de réduire de manière importante votre impôt sur le revenu.

La sortie du Plan Épargne Retraite

Le PER est une épargne qui permet de constituer un capital pour la retraite. Vous pouvez choisir la sortie :

- En capital en une fois lors du départ à la retraite ;

- Sous forme de rente viagère ;

- Une partie en capital et une partie en rente.

Il existe des cas de sortie anticipée :

| Cas | Description |

|---|---|

| Invalidité | 2e ou 3e catégorie selon la Sécurité sociale du souscripteur, de l’un de ses enfants ou de son conjoint (hors concubinage) |

| Décès | Du souscripteur ou de son conjoint (hors concubinage) |

| Chômage | Expiration des droits à l’allocation chômage |

| Surendettement | La commission de surendettement ou le juge doit envoyer un courrier au gestionnaire du PER pour demander le déblocage du PER afin de régler les dettes |

| Cessation d’activité | Non salariée suite à une liquidation judiciaire |

| Acquisition de résidence | Acquisition de la résidence principale |

Quand ouvrir un plan d’épargne retraite ?

Il n’existe pas d’âge minimal pour ouvrir un PER. Il reste toutefois conseillé de l’ouvrir le plus tôt possible pour limiter, chaque mois ou chaque année, votre effort d’épargne tout en constituant un capital important pour la retraite.

À qui s’adresse le PER ?

Le plan d’épargne retraite est ouvert à tous, sans contrainte de profession. Compte tenu des caractéristiques, il s’adresse de manière plus pertinente à trois catégories de personnes.

Les personnes fortement imposées

Notamment les personnes qui tombent dans et au-delà de la tranche marginale d’imposition à 30 % du barème de l’impôt sur le revenu

Le PER permet à l’épargnant qui investit pour sa retraite d’en retirer un avantage fiscal : les sommes versées sont déductibles du revenu imposable, dans la limite des plafonds légaux. Compte tenu du fonctionnement de cet avantage fiscal, plus la tranche marginale d’imposition est élevée, plus l’impact sur les revenus imposables est important.

Exemple : j’investis 10 000 euros sur un PER en 2024. Je diminue mon impôt sur le revenu à hauteur de :

| Tranche d’imposition | Réduction d’impôt |

|---|---|

| 45% | 4 500 euros |

| 41% | 4 100 euros |

| 30% | 3 000 euros |

| 11% | 1 100 euros |

Ce tableau présente clairement la réduction d’impôt en fonction de la tranche d’imposition pour un investissement de 10 000 euros sur un PER en 2024.

Les personnes qui souhaitent toucher un capital au moment de leur retraite

Un des défauts des « anciens » produits d’épargne retraite de type Perp et Madelin concerne leurs modalités de sortie. Le Perp permet une sortie en capital partielle (à hauteur de 20 %) et une sortie totale seulement pour l’acquisition de sa première résidence principale.

Le PER corrige ce problème, puisqu’il permet une sortie complète en capital à l’échéance. Celle-ci est toutefois fortement fiscalisée (impôt sur le revenu pour le capital, PFU à 30 % sur les plus-values enregistrées).

Les personnes qui peuvent bloquer leur épargne sur le long terme

Hormis cinq cas d’aléas de la vie et le financement de l’achat de son logement, l’épargne placée sur un PER reste bloquée jusqu’à la retraite.

Avant d’envisager la souscription d’un PER, ou la transformation d’un produit détenu (Perp ou Madelin) en PER, il convient de vérifier si l’opération est pertinente dans votre situation fiscale et patrimoniale.

Dans tous les cas, nos conseillers sont à votre disposition pour étudier avec vous la bonne adaptation du PER avec vos objectifs et votre situation personnelles et patrimoniale.

Découvrez le Plan Épargne Retraite (PER) en vidéo !

Les unités de compte disponibles dans le PER

L’épargne placée sur un PER peut être investie sur de nombreux supports en Unités de Compte. Ces Unités de Compte (UC) présentent un risque de perte en capital mais permettent de rechercher une performance supérieure aux rendements de l’épargne sécurisée. De plus, investir en UC permet de diversifier son épargne sur différentes classes d’actifs : actions, obligations, immobilier, Private Equity, Produits Structurés, etc…

Il existe deux catégories de placements collectifs, c’est-à-dire d’OPC : les OPCVM (OPC en valeurs mobilières), qui sont commercialisables dans toute l’Union européenne, et les FIA (fonds d’investissement alternatifs) qui sont les autres placements collectifs commercialisés en France.

Les UC les plus connues du grand public sont les OPCVM (organismes de placement collectif en valeurs mobilières). Ces OCPVM peuvent prendre la forme de SICAV (société d’investissement à capital variable) ou de FCP (fonds commun de placement). Dans les deux cas, il s’agit de fonds permettant aux épargnants d’investir sur les marchés financiers, comme les marchés actions et obligataires. Les OPCVM proposent différentes stratégies d’investissement, en misant sur des approches sectorielles (technologie, matières premières, etc.) et/ou géographiques notamment.

Également investis sur les marchés financiers, les ETF (ou trackers) cherchent la plupart du temps à répliquer la performance d’un indice boursier donné. Ils sont généralement moins chargés en frais que les OPCVM.

Quelques PER sur le marché, donnent accès à des titres vifs, c’est-à-dire des actions boursières directement détenues au travers du contrat. Mais leur fiscalité est désavantageuse par rapport aux PER assurantiels qui bénéficient d’une fiscalité similaire l’assurance vie sur les droits de succession.

Le PER permet aussi d’investir dans des fonds immobiliers dits de pierre papier. Il peut s’agir de SCPI (société civile de placement immobilier), de SC/SCI (société civile immobilière) ou encore d’OPCI (organisme de placement collectif en immobilier). En sélectionnant de tels supports, l’épargnant place une partie de son argent dans l’immobilier d’entreprise au travers de fonds spécialisés dans l’acquisition et la gestion d’un tel patrimoine immobilier.

Plusieurs SCI sont disponibles dans le PER de rendement Clovis avec l’ambition est de proposer le meilleur de la pierre-papier selon l’ADN cher à Clovis : frais les plus bas, diversification, couple rendement / risque attractif.

Démarrez votre projet PER

Enfin, certains contrats, comme Meilleurtaux Liberté PER, proposent des fonds de Private Equity (investissement dans le non-côté pour financer l’économie réelle). Ces fonds permettent de placer une partie de son épargne dans l’économie réelle, c’est-à-dire des entreprises qui sont dans la majorité des cas absentes des marchés boursiers. Cette classe d’actifs, appréciée des acteurs institutionnels (banques, assureurs, etc.) et des grandes fortunes, affiche historiquement de belles performances sur le long terme en contrepartie du risque supporté par l’investisseur.

Focus sur le fonds en euros du PER

Le PER individuel permet de placer son épargne sur un fonds en euros, à la manière d’un contrat d’assurance vie. Attention toutefois, tous les PER ne proposent pas l’accès au fonds en euros : seuls les PER assurance le permettent. Les PER dits bancaires ne disposent pas d’un fonds euros, ce qui handicapant si l’épargnant souhaite sécuriser son argent.

Compte tenu de son fonctionnement calqué sur l’assurance vie, le Plan d’épargne retraite individuel version assurance propose un fonds en euros, pour la garantie de l’épargne investie, ainsi qu’une sélection d’Unités de Compte (UC), pour rechercher un meilleur rendement en contrepartie d’un risque de perte en capital.

Le 100 % fonds euros dans le PER individuel

Depuis plusieurs années déjà, les fonds en euros accessibles à 100 % se font de plus en plus rares sur le marché de l’assurance vie. Lorsque le 100 % fonds euros n’est pas possible, cela signifie le plus souvent qu’un pourcentage minimum des versements doit être investi en Unités de Compte.

Dans le cadre du PER individuel, l’assureur du contrat peut également fixer des limites à l’accès au fonds en euros. Mais il existe des contrats dans lesquels l’accès au fonds en euros n’est pas plafonné ou restreint : il est ainsi possible de placer 100 % des versements sur le fonds en euros du PER. C’est le cas, par exemple, du contrat PER de Clovis assuré par Abeille assurances.

Cette possibilité peut s’avérer très utile à l’approche de la retraite, et du déblocage du PER, ou durant le déblocage progressif de l’épargne retraite (sortie en capital fractionnée par exemple).

Transfert vers un PER

Le PER permet d’accueillir par transfert tous les anciens produits d’épargne retraite. Cela concerne les contrats individuels (PERP, contrat Madelin, Prefon, Corem, CRH) ainsi que les dispositifs ouverts dans le cadre d’une entreprise (PERCO, article 83 et autres plans d’épargne salariale dédiés à la retraite).

Ce type de transfert d’épargne retraite vers un PER permet de faire bénéficier à l’épargne accumulée précédemment des conditions avantageuses du PER : sortie en capital à 100 % à l’échéance, sortie anticipée autorisée pour l’achat de la résidence principale, offre de supports d’investissement plus riche, etc.

L’opération peut être soumise à des frais de transfert. Dans le cas du PERP et du Madelin par exemple, l’assureur de l’ancien contrat peut demander des frais d’un maximum de 5 % de l’encours du contrat. En revanche, si l’ancien contrat est détenu depuis au moins 10 ans, le transfert doit être effectué gratuitement.

Il est également possible de transférer un PER vers un autre PER, pour bénéficier de meilleures conditions d’épargne par exemple : ne plus payer de frais sur les versements, accéder à de meilleurs supports d’investissement (OPCVM, SCPI/SCI, ETF, produits structurés…), etc.

Transférer son PER peut être demandé à tout moment. Avant le 5ème anniversaire du contrat, l’opération peut coûter un maximum de 1 % de l’encours du contrat en frais de transfert. Après 5 ans, toute demande de transfert doit être effectuée gratuitement.

Pour effectuer une demande de transfert, il suffit de remplir le bulletin prévu à cet effet. En ce qui concerne les anciens produits d’épargne retraite, le transfert peut être demandé à l’ouverture du PER ou en cours de vie du contrat.

Les différents modes de gestion du PER

Gestion libre

Avec la gestion libre, l’épargnant sélectionne lui-même la répartition de son épargne entre les différents supports disponibles dans son contrat, comme le fonds en euros et les diverses Unités de Compte investies sur les marchés financiers (OPCVM, ETF), en immobilier (SCPI/SCI/OPCI), dans le Private Equity ou des fonds obligataires datés. L’épargnant est libre de fixer cette répartition sur ses versements libres et ses versements programmés. Il peut également la modifier à tout moment. Il convient toutefois de respecter les conditions prévues dans le contrat (minimum d’investissement sur un support par exemple).

Gestion pilotée

Avec la gestion pilotée, l’épargnant délègue la gestion de son épargne à un expert. Ce dernier (une société de gestion par exemple) va allouer l’épargne confiée en fonction de la stratégie fixée dans le mandat de gestion pilotée et du profil retenu par le souscripteur (prudent, équilibré, dynamique, etc.). Elle pourra ainsi procéder à des arbitrages pour rester en ligne avec cette stratégie. L’épargnant n’a plus la possibilité de réaliser des arbitrages par lui-même. Il reste cependant libre d’effectuer des versements sur son PER et, selon les conditions du contrat, de basculer vers un autre mode de gestion. Clovis vous propose une gestion pilotée selon votre profil et vos objectifs !

Démarrer mon projet PER

Gestion mixte

La gestion mixte consiste à combiner plusieurs modes de gestion dans un seul et même contrat. C’est ce qu’on appelle la gestion multi-poches. Cette option peut satisfaire un épargnant qui chercher à confier son épargne à des spécialistes via la gestion pilotée, tout en gardant un minimum investi en fonds en euros et/ou sur des supports immobiliers. Ce mode de gestion multi-poche n’est pas disponible dans tous les contrats du marché. Seuls quelques PER le proposent, dont le PER de rendement Clovis.

Gestion sous mandat

La gestion conseillée se rapproche de la gestion pilotée, dans le sens où l’épargnant fait appel à une expertise professionnelle. Mais avec une différence de taille : il est libre de suivre ou non les propositions de cet expert. C’est à l’épargnant qu’il revient de procéder aux arbitrages préconisés s’il souhaite suivre la gestion conseillée, mais il peut également s’en abstenir à sa convenance.

Gestion à horizon retraite

Le PER propose par défaut une gestion à horizon retraite. En l’absence d’indication de la part du souscripteur du contrat, c’est la gestion à horizon retraite avec profil équilibré qui est retenue. Le plus souvent, les PER proposent des gestions à horizon retraite avec profil prudent, équilibré ou dynamique. Ce mode de gestion est piloté par l’assureur du contrat, selon des caractéristiques propres à chaque PER : présence du fonds en euros ou non dans l’allocation, variété d’Unités de Compte, etc. Elle prévoit une sécurisation progressive de l’épargne à l’approche de la retraite.

Les profils « prudent, équilibré, dynamique » correspondent à la part investie en actifs présentant respectivement un profil d’investissement à faible risque (SRRI ≤ 3) 10 ans, 5 ans et 2 ans avant la date de liquidation d’un régime de retraite.

| HORIZON PRUDENT | HORIZON EQUILIBRE | HORIZON DYNAMIQUE | |

|---|---|---|---|

| Jusqu’à 10 ans avant la date de liquidation | 30 % de l’encours | ||

| À partir de 10 ans avant la date de liquidation | 60 % de l’encours | 20 % de l’encours | |

| À partir de 5 ans avant la date de liquidation | 80 % de l’encours | 50 % de l’encours | 30 % de l’encours |

| À partir de 2 ans avant la date de liquidation | 90 % de l’encours | 70 % de l’encours | 50 % de l’encours |

Les seuils mentionnés ci-dessus s’apprécient au moment des réallocations par le gestionnaire, intervenant au minimum une fois par trimestre. Il doit être proposé une allocation investie dans les entreprises solidaires d’utilité sociale.

Les frais du plan épargne retraite

Comme c’est le cas avec un contrat d’assurance-vie, le PER est affecté par différents frais appliqués par l’organisme de gestion :

| Type de frais | Description |

|---|---|

| Frais d’adhésion | Lors de la souscription d’un contrat d’épargne retraite, certaines compagnies d’assurance facturent des frais. Pour un contrat en ligne, ces frais ne sont pas systématiquement appliqués. |

| Frais de versement | Les versements effectués sont soumis à des frais qui peuvent atteindre 5% du montant versé. Il est possible de souscrire un PER sans frais de versement, comparez les offres pour optimiser votre épargne retraite. |

| Frais de gestion | Tous les organismes de gestion du PER en facturent. Leur montant est variable, un comparatif s’impose. Les frais de gestion peuvent varier selon votre choix (gestion libre ou pilotée). |

| Frais d’arbitrage | Frais facturés lors d’une modification de la répartition de votre épargne. |

| Frais de conversion | Frais appliqués lorsque votre capital est converti en rente au moment de la retraite. |

| Frais d’arrérages sur rente | Prélevés à chaque versement de la rente. |

| Frais de transfert | Si vous souhaitez transférer votre PER vers un autre PER plus avantageux, des frais sont appliqués pour les contrats de moins de 10 ans. |

Les différents types de PER

Si, depuis la loi PACTE, le PER remplace tous les plans d’épargne-retraite individuels existants, il existe en réalité différents types de PER, à savoir :

- Le PER individuel ou Perin que chacun peut librement ouvrir à tout moment de sa carrière.

Il regroupe le PERP (plan épargne-retraite populaire), le Contrat Madelin (plan d’épargne-retraite des TNS, travailleurs non salariés), le Corem (complémentaire retraite mutualiste) et le Préfon pour la fonction publique. - Le PER d’entreprise collectif dont la souscription n’est pas obligatoire, mais qui permet de bénéficier d’abondements de la part de l’employeur.

Il rassemble le plan d’épargne d’entreprise (PEE), le plan d’épargne inter-entreprises (PEI), le plan d’épargne pour la retraite collectif (PERCO) et le plan d’épargne pour la retraite collectif interentreprises (PERCOI). - Le PER d’entreprise obligatoire avec les contrats « article 83 ». Ces contrats d’épargne sont imposés aux salariés concernés.

La différence entre un PER souscrit individuellement et un plan d’épargne retraite mis à disposition par l’entreprise tient essentiellement au choix des caractéristiques du plan concernant les conditions tarifaires ou encore l’offre financière. En souscrivant son propre PER individuel, l’épargnant choisit librement l’offre qui lui convient le mieux, par exemple sans frais sur les versements ni frais d’arbitrage et avec une large palette d’Unités de Compte et de modes de gestion.

A l’inverse, avec le PER souscrit dans le cadre de l’entreprise, il devra accepter les modalités qui lui sont proposées et qui seront les mêmes pour tous les salariés bénéficiaires du plan.

D’une manière générale, souscrire un PER individuellement s’avère recommandé pour tirer le meilleur de l’épargne investie sur le plan en vue de la retraite. En sélectionnant un des meilleurs contrats du marché, vous accédez à une offre de supports d’investissement plus riche que la moyenne et profitez de meilleures conditions tarifaires (frais sur versement, d’arbitrage, de mode de gestion) que les contrats bancaires ou généralistes.

A noter qu’il est tout à fait possible de transférer un PER souscrit au sein de l’entreprise vers un autre PER souscrit individuellement.

Démarrer mon projet PER

Questions fréquentes sur le Plan Epargne Retraite (PER)

Pourquoi ouvrir un PER ?

Le PER permet de constituer un capital qui sera disponible à la retraite pour compléter vos ressources et pallier la perte de revenus liée à la cessation d’activité professionnelle.

Est-il intéressant d’ouvrir un PER ?

Oui, notamment pour les hauts revenus et les indépendants. La fiscalité du PER est avantageuse dans la mesure où les cotisations peuvent être déduites de l’impôt sur le revenu ou du bénéfice.

Vous pouvez également transférer vos anciens contrats retraite vers un PER.

Voici l’exemple de 3 clients Clovis, Titouan, Johanne et Salomée qui profitent du double avantage du PER à la fois pour réduire leurs impôts mais surtout transformer leur déduction fiscale en capital financier.

Un PER présente de multiples avantages et surtout immédiat, notamment en terme d’économies d’impôts et d’optimisation de l’épargne.

Quel est le rendement de plan épargne retraite ?

Le rendement n’est pas fixe, il évolue d’année en année et selon le support que vous avez choisi (fonds en euros ou unités de compte).

Un PER peut être très profitable et rentable pour plusieurs raisons :

– D’abord parce que vous pouvez placez l’économie d’impôt obtenue et la faire fructifier. Résultat, vous capitalisez votre impôt.

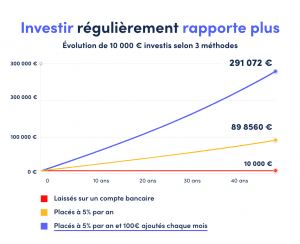

– Ensuite, parce que le PER permet de cumuler des gains et de les réinvestir afin d’augmenter votre capital retraite grâce aux intérêts composés

– Enfin parce que l’horizon d’épargne d’un PER permet d’investir sur le long terme et donc de profiter de multiples opportunités de façon régulière et durable

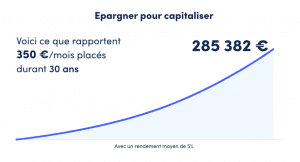

Par exemple, épargner 350€/mois peut générer 950 € de revenus supplémentaires à la retraite pendant 25 ans.

C’est le triple effet cumulé de l’épargne de long terme, de la capitalisation des intérêts composés et de l’économie d’impôts investie.

Le PER est-il un placement risqué ?

Plus vous investissez en unités de compte, plus la rentabilité espérée est importante, mais plus le risque est élevé en cas d’incidents sur les marchés financiers. Pour sécuriser votre capital, préférez un investissement sur un fonds en euros.

Quel est l’intérêt d’un PER ?

L’avantage principal du Plan Épargne Retraite est de diminuer vos impôts tout en préparant votre retraite. En effet, les versements sur votre PER vous permettent de réduire votre imposition (dans les limites légales) et cette somme sera débloquée à la retraite.

L’intérêt d’un PER de profiter de la rentabilité des marchés financiers avec un bon niveau de sécurité assuré par l’économie d’impôts.

En effet, le PER vous permet de faire fructifier votre épargne ET votre économie d’impôt.

Cette double alimentation dope le rendement de votre épargne et vous permet d’investir plus régulièrement et donc de gagner plus, tout en économisant votre effort.

Par rapport à d’autres solutions, le PER permet d’épargner à moindre coût tout en cumulant des gains réservés à la retraite. C’est la garantie de maintenir son niveau de vie de façon efficace.

Quel est le meilleur PER ?

Le meilleur PER est celui qui vous coûte le moins et vous rapporte le plus. Il doit donc être économique à l’usage et avoir la capacité de fructifier votre épargne de façon régulière et sécurisée grâce à sa diversification et sa gamme d’opportunités.

Le PER de rendement Clovis regroupe toutes les caractéristiques du Plan Épargne Retraite (PER) idéal : large choix de support, frais faibles, gestion libre & pilotée et gestion 100% en ligne. Sans oublier une équipe d’experts et de conseillers disponibles au quotidien en cas de besoin.

Grâce au PER de rendement de Clovis vous profitez rapidement et facilement des avantages du PER tout en bénéficiant d’un accompagnement personnalisé dans la durée.

Est-ce que ça vaut le coup d’ouvrir un PER ?

Le Plan Épargne Retraite est intéressant pour les français fortement imposés ainsi que tous les travailleurs indépendants. En effet, la réduction d’impôt obtenue dépend de votre tranche marginale d’imposition.

F.A.Q

Clovis est la première néo-banque privée pour les particuliers.

Nous démocratisons l’accès aux meilleurs conseils et opportunités pour permettre à chacun d’atteindre sa situation idéale.

Nous combinons le meilleur de la technologie et du savoir-faire d’experts chevronnés pour aider à prendre des décisions éclairées.

Grâce à nos outils et nos services vous pouvez trouver toutes les réponses à vos questions et passer à l’action avec la bonne stratégie et un accompagnement complet.

Notre mission est de vous fournir l’ensemble des solutions dont vous avez besoin. Nous sommes votre interlocuteur privilégié et votre troisième épaule.

Nous réalisons plus de 30 000 bilans financiers et fiscaux personnels chaque année.

Grâce à Clovis, vous économisez un temps précieux pour réaliser un diagnostique précis , rapide et gratuit.

Ce premier bilan intègre vos objectifs, vos priorités et vos capacités. Il est personnalisé pour vous permettre de prendre connaissance de tous les aspects de votre situation à 360°.

Ce tour d’horizon est essentiel pour que votre bilan retraite se transforme en un véritable plan d’action, concret et chiffré. Vous pouvez évaluer toutes vos capacités et mieux employer vos leviers.

Le bilan retraite Clovis est conçu pour vous aider à reprendre le contrôle sur la préparation et l’optimisation de votre retraite.

Le bilan retraite Clovis est un diagnostique fiscal et financier axé sur la préparation et l’optimisation de la retraite.

Il est le fruit de plus de 200 000 bilans réalisés qui ont été analysés par nos algorithmes et notre intelligence artificielle afin de rendre l’analyse plus rapide, précise et surtout abordable.

Nous ne facturons ce bilan puisqu’il s’agit d’une étape fondamentale que personne ne devrait négliger dans la préparation de sa retraite.

Nous souhaitons que cet outil puisse permettre à chacun d’éviter les erreurs et les mauvaises surprises qui ruinent chaque année des milliers de retraités qui n’ont pas été informés, n’ont pas pris leurs dispositions et sont pris au piège.

Le bilan retraite est différent des démarches de rectification de votre retraite. En effet, si votre relevé de carrière vous semble incorrect, nos conseillers peuvent vous aider à le vérifier et à le corriger.

Ce service, distinct, du bilan retraite, est facturé selon vos besoins, la nature et la complexité de votre demande. Renseignez-vous auprès de nos experts pour en savoir plus.

Clovis vous propose deux expertises pour préparer et optimiser votre retraite :

• des conseils fiscaux et financiers gratuits et sans engagement.

Il vous suffit simplement de réaliser votre bilan en ligne puis de réserver un RDV avec nos experts dédiés

• des solutions financières, assurantielles et immobilières

Une fois votre bilan réalisé, nous pouvons vous aider à mettre en oeuvre vos recommandations. Vous n’avez pas rien à payer, ni honoraires ni forfaits particuliers. Ce sont nos fournisseurs qui prennent en charge le conseil fourni par Clovis. Bien évidemment cette démarche est transparente et loyale : votre conseiller vous présente tous les aspects, les frais ainsi que les risques et limites afin de déterminer avec vous la meilleure façon de vous servir de votre opportunité.

Les Plan d’Épargne Retraite individuel (PERin) Clovis fournis par nos partenaires de référence : SwissLife, Gan, Abeille, Axa, Generali.